世間で話題となった老後2000万円が不足するという金融庁の報告書。

報告書について賛否両論ありましたが、「結局のところ自分はどうなんだ?」ということで、

現時点で想定できる「老後の収入」の項目と概要を前回ブログで記載しました。

https://gwork-glife.com/income-2019-07-21

老後収入の項目は以下の通りで、今回は個人型確定拠出年金(以下iDeCo)についてです。

- 退職金

- 老齢基礎年金

- 老齢厚生年金

- 個人型確定拠出年金(iDeCo)

- 個人年金

- 労働収入(老後も働く)

国が推奨する私的年金制度、確定拠出年金。

私はサラリーマンで、会社に企業年金制度や企業型確定拠出年金(DC)は無いので、個人型のiDeCoに加入しています。

加入したのは2016年の夏です。

iDeCoの加入者数は

2016年12月時点で 約 30万人でしたが、

2019年 6月時点で、約127万人に増加しています。

金融庁の老後2000万円の報告書がメディアに取り上げられて以降、iDeCoやNISAといった資産運用に関するセミナーの参加者が増加するなど、日に日に関心と加入者数が増え続けているという印象です。

〇私の個人型確定拠出年金(以下iDeCo)のポートフォリオ

私のiDeCoのポートフォリオとアセットアロケーションは以下の通りです。

- DCニッセイ日経225インデックスファンドA(国内株式):15% (信託報酬:約0.183%)

- EXE-i 新興国株式ファンド (外国株式):15% (信託報酬:約0.377%)

- DCニッセイ外国株式インデックス (外国株式):70% (信託報酬:約0.205%)

なお証券会社はSBI証券で、毎月2.3万円、年間27.6万円の拠出しています。

iDeCoをするにあたって、参考になったのは、2014年6月に出版された

「自分でやさしく殖やせる 確定拠出年金 最良の運用術」 (著者:岡本和久・出版:日本実業出版社)

です。

この本は、確定拠出年金の制度に関することだけでなく、資産運用の基本的な考え方も書かれており、投資初心者だった私にはとても参考になりました。

この本を参考に、iDeCo加入にあったて考えたことは、

- 運営管理手数料が安い証券会社を選ぶ

- 信託報酬の安い国内外のインデックス投資の商品を多数扱っている証券会社を選ぶ

- 長期投資(ドルコスト均等法)をする

- 50歳代までは、積極的に株式のインデックス投資の比率を高める

- 株式のアセットアロケーションは、日本1.5:日本以外の先進国7:新興国1.5

です。

以上を踏まえて、私は、SBI証券でインデックス投資を積極的に行うアセットアロケーションとしています。

2019/8/13時点のiDeCoの資産状況は、

「あおぞらDC定期(1年)」は、日経平均やNYダウが高値圏にとなったタイミングで

「DCニッセイ日経225インデックスファンドA」や「DCニッセイ外国株式インデックス」の一部をスイッチングしたものです。

最近は、米中貿易摩擦による世界的な株安の影響があり、運用成績は下降気味です。

それでも米国を中心とした日本以外の先進国のインデックス投資は強く損益率は8.1%です。

iDeCoを始めて約3年、米国経済は強いという印象を実感できます。

岡本さんの本では、「日本1:日本以外の先進国8:新興国1」というアセットアロケーションでした。

あまりにも偏りすぎでは、、、と躊躇し、私は日本以外の先進国を多少落としました。

しかし、先進国(特に米国)の強いこと。

現在、一般NISAで日本株を購入していますが、そろそろ米国株を買おうと考えています。

iDeCoをすることで、こういった世界経済の動きを肌で感じることができるのも、iDeCoの良いところと思います。

負け惜しみではないですが、iDeCoの運用期間中のマイナス損益は歓迎です。

運用期間中は株価は低めで、最後に株価が戻った時に売り抜けるのが理想の展開です。

60歳までは20年以上ありますので、長期的な視点に立って、株価に一喜一憂せず、iDeCoの運用を見極めてきたいです。

〇iDeCo支給額の試算

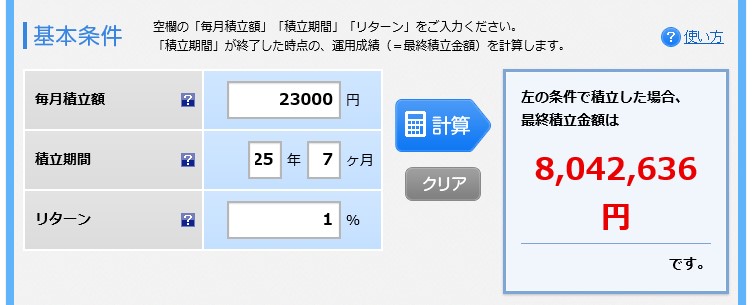

60歳時点でのiDeCo支給額の試算条件は

- 拠出期間 : 307カ月(59歳11カ月まで)

- 拠出金 : 2.3万円/月

- 年平均利回り: 1.0%(信託報酬などの手数料引き後)

です。

年平均利回りの1.0%は、最低目標です。

日銀がインフレを2.0%を目標としているので、せめてその半分位は、資産の目減りを抑えたいです。

ヤフーで「複利 シミュレーション」と検索し、下記画像のような積立金のシミュレーションをしてくれるサイトを活用します。

年平均利回りの1.0%で運用するとiDeCoの支給額は

約804万円(元本の1.13倍)

となりました。

ちなみに元本は 307カ月 ✕ 2.3万円/月 = 706.1万円 です。

約100万円の増加です。

ちなみに年平均利回りが2.0~5.0%の場合のiDeCoの支給額は

- 2.0% → 920万円 (元本の1.30倍)

- 3.0% → 1060万円 (元本の1.50倍)

- 4.0% → 1226万円 (元本の1.73倍)

- 5.0% → 1426万円 (元本の2.01倍)

となります。

年平均利回り3.0%位を目指したいですが、老後収入の試算としては安全側に1.0%の支給額を採用します。

iDeCoの支給額は

804万円

となりました。

詳しい説明は省略しますが、iDeCoは受け取り時に退職所得控除または公的年金等控除の適用ができます。

不幸中の幸いか、私の退職金はそれほ多くないので、退職所得控除で一括で受け取り

iDeCoに課税が生じないように工夫したいと思います。

年平均利回りを上げれば支給額が増えます。

iDeCoの利点はスイッチングに手数料が生じない点です。スイッチングの反映が即時でない点は歯がゆいですが、

スイッチングによるリバランスを良いタイミングで行って、利回りを上げていきたいです。

GOOD WORK GOOD LIFE.